Dito isto, o imposto sobre os benefícios da Segurança Social poderia ser melhor estruturado.

A Segurança Social, a espinha dorsal do nosso sistema de pensões, enfrenta uma crise financeira. As despesas têm aumentado e a taxa de imposto foi fixada, criando um fosso entre o rendimento e as prestações (ver Figura 1). A curto prazo, o governo está a utilizar activos do fundo fiduciário – acumulados após as alterações de 1983 – para colmatar a lacuna. Esses activos do fundo fiduciário esgotar-se-ão na primeira metade da década de 2030 e, se o Congresso não agir, os benefícios serão reduzidos em cerca de 20 por cento.

Para manter o actual nível de benefícios – um compromisso contido na plataforma do Partido Republicano e apoiado pelos Democratas – o sistema precisa de mais dinheiro. Portanto, é realmente perturbador ouvir o ex-presidente Trump propor cortar o financiamento do programa, eliminando o imposto sobre benefícios da Segurança Social.

O imposto sobre ganhos de capital, também introduzido em 1983, não só gera receitas para cobrir custos, mas também ajuda a manter o sistema em funcionamento. A estrutura de benefícios já substitui uma parcela muito maior do rendimento pré-reforma para os trabalhadores com rendimentos baixos do que para os trabalhadores com rendimentos elevados. A tributação dos benefícios no âmbito do imposto de renda federal, que impõe alíquotas mais elevadas àqueles com renda mais elevada, reforça esse princípio.

Dito isto, a tributação das prestações da Segurança Social poderá ser melhor desenhada em termos do tipo de limitação e da parcela incluída no rendimento.

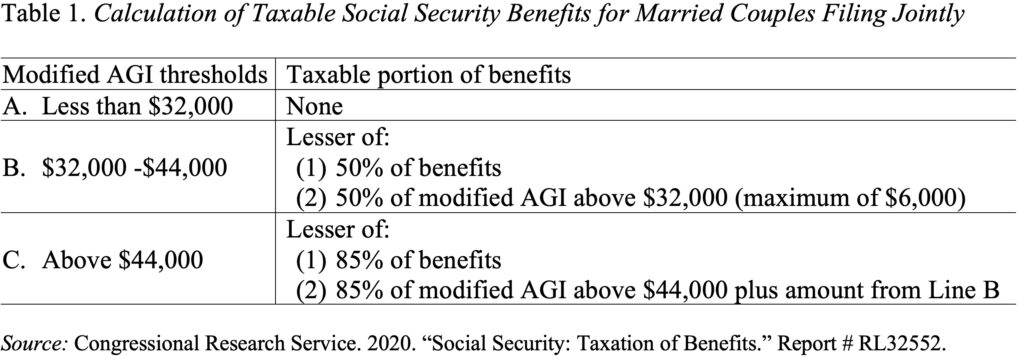

De acordo com a lei actual, os casais com menos de 32.000 dólares de rendimento bruto ajustado (AGI) não têm de pagar impostos sobre os seus rendimentos. (“AGI Ajustado” é o AGI reportado sobre declarações fiscais e rendimentos não tributados, juros de fontes estrangeiras e metade dos benefícios da Segurança Social.) Acima deste limite, os beneficiários devem pagar impostos de até 50 ou 85 por cento dos seus benefícios (ver Tabela 1).

Ao contrário de todos os impostos federais sobre a renda, os limites de cálculo dos impostos da Previdência Social não são indexados à inflação. Como resultado, ao longo do tempo, a inflação obriga muitos dos que actualmente não pagam impostos sobre os seus rendimentos a incluir 50 por cento da sua Segurança Social no cálculo dos impostos e muitos outros que apenas arrecadam 50 por cento a pagar impostos até 85 por cento. Se os decisores políticos quiserem um limite máximo, deverão escolher um nível abaixo do qual as pessoas não tenham de incluir as prestações da Segurança Social nos seus rendimentos e fixar essa taxa de acordo com a inflação. A minha opinião é que quase tudo no mundo político deveria ser indexado à inflação.

Em segundo lugar, a avaliação comparativa do actual sistema fiscal da Segurança Social não faz sentido hoje. Embora os planos de benefícios definidos constituíssem uma referência razoável na década de 1980, hoje a maioria dos trabalhadores do sector privado está abrangida pelo 401(k)s. Desde 2006, quando o Roth 401(k) foi disponibilizado, os impostos podem ser cobrados de duas maneiras. Num 401(k) tradicional, o empregado contribui com dólares antes dos impostos e é tributado quando o dinheiro é retirado durante a reforma. Em um Roth 401(k), o funcionário contribui com dólares após os impostos e está isento de impostos na aposentadoria. As contribuições para a Segurança Social podem ser pensadas como uma parte tradicional e uma parte Roth. Deste ponto de vista, os impostos da Segurança Social, tal como os programas privados, sugeririam que a parte dos benefícios da Segurança Social financiada pela contribuição antes dos impostos do empregador deveria ser tributada na reforma e a parte do tipo Roth, onde os impostos já foram pagos, deveria ser tributada. isentar. . Por outras palavras, hoje 50 por cento – e não 85 por cento – dos benefícios da Segurança Social podem ser considerados a parcela apropriada dos benefícios a incluir no rendimento bruto ajustado.

Em suma, a proposta de revisão fiscal dos benefícios da Segurança Social poderia ser incluída em qualquer processo para resolver o défice da Segurança Social de 75 anos. Mas apresentar uma proposta única para eliminar todos os impostos sobre as prestações da Segurança Social não ajuda em nada.